آیا برای بهبود اوضاع مالی صرفاً باید درآمد خود را افزایش دهیم؟ به طور کلی، افزایش درآمد افراد از طریق تعیین یکسری اهداف مالی مشخص و تلاش برای دستیابی به آنها امکانپذیر است. از سوی دیگر، برخی افراد گمان میکنند که با صرفهجویی در برخی زمینههای غیرضروری و ناچیز میتوانند اقدام به مدیریت دخل و خرج خود کنند. در همین راستا، در این مقاله به بررسی این موضوع خواهیم پرداخت که چگونه میتوانیم با تمرکز بر روی بخش کوچکی از هزینههای بزرگ خود روشی برای بهینه سازی مخارج بیابیم.

چه روشی برای بهینه سازی مخارج مناسب است؟

همانطور که اشاره شد، به طور معمول بسیاری از افراد برای صرفهجویی در هزینهها و مدیریت پول خود اقداماتی را در پیش میگیرند که تأثیر چندانی بر کاهش هزینههای جاری ندارند. برای مثال، اقدامات زیر را در نظر بگیرید:

- برخی افراد علیرغم میل باطنی خود از خرید ظروفی خودداری میکنند که بیش از ۳۰ هزار تومان قیمت دارند.

- برخی دیگر وعدههای غذایی خود را با غذاهای ارزانقیمت پُر میکنند.

- به عنوان مثال دیگر، برخی افراد کفشهای مورد نظر خود را صرفاً در یکسری مراسم و مهمانی خاص میپوشند.

نکته مشخص این است که چنین روشهایی و صرفهجویی در یکسری مبالغ ناچیز هرگز منجر به بهینه سازی مخارج شخصی و خانوادگی نمیشوند، بلکه با تمرکز بر بخش کوچکی از هزینههای مهم و اصلی زندگی میتوانیم نسبت به مدیریت مالی شخصی خود اقدام کرده و به روشی جهت بهینه سازی مخارج خود دست پیدا کنیم. به عبارت دیگر، در چنین شرایطی دیگر نگران صرفهجویی برای پسانداز کردن مبالغ ناچیزی همچون ۳۰ یا ۴۰ هزار تومان نخواهیم بود.

چگونه هزینههای مهم خود را شناسایی کنیم؟

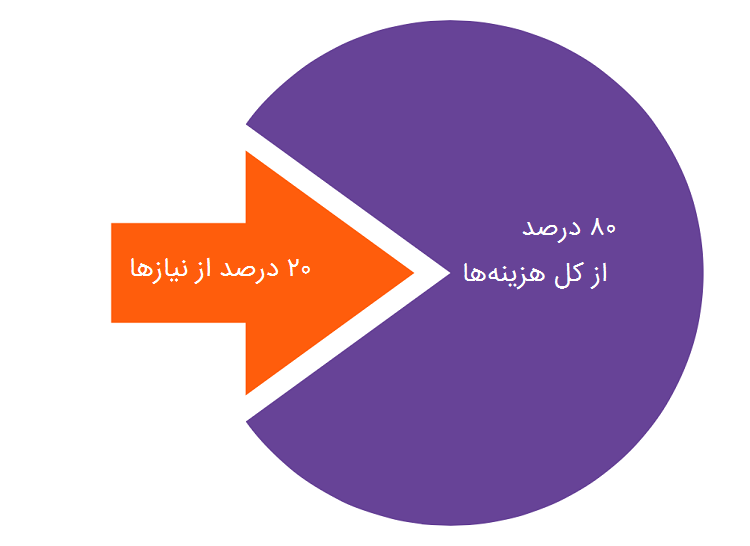

همانطور که اشاره شد، بهینه سازی مخارج با تمرکز بر بخش بزرگ مربوط به هزینههای مهم هر یک از افراد امکانپذیر است. حال برای شناسایی و کنترل مخارج مربوط به هزینههای اصلی باید از روشهایی نظیر قانون پارتو یا ۲۰/۸۰ کمک بگیریم. در واقع، با استفاده از قانون ۲۰/۸۰ و تحلیل تمامی هزینههای خود میتوانیم مواردی را شناسایی کنیم که ۲۰ درصد از آنها منجر به ۸۰ درصد از تمامی هزینههای جاری زندگی میشوند.

در واقع، قانون ۲۰/۸۰ به افراد کمک میکند تا به جای تمرکز روی چندین مشکل کوچک و تلاش برای صرفهجویی در برخی مبالغ ناچیز، روی یک یا دو مشکل عمده خود تمرکز کرده و نحوه خرج کردن پول خود را به بهترین نحو مدیریت کنند. در نتیجه با بهکارگیری این روش افراد میتوانند در هزینههای عمده خود اقدام به صرفهجویی، کنترل هزینهها و در نهایت بهینه سازی مخارج کنند.

به علاوه، برای شناسایی هزینههای عمده باید ابتدا تمامی هزینههای ماهیانه خورد را تحلیل کنیم. در نتیجه، طی بررسیهای انجامشده برای مدیریت مالی در مییابیم که برخی هزینههای ثابت و قابل پیشبینی در هر ماه وجود دارند که از آن جمله میتوان به هزینههای اجاره، هزینه رفتوآمد به محل کار، هزینه مربوط به هدایای مختلف دوستان، اطرافیان و … اشاره کرد.

حال با محاسبه میانگین این هزینهها به صورت سالیانه درمییابیم که برای بهینه سازی مخارج خود نیازی به صرفهجویی در خرید یک بلیط ۱۸ هزار تومانی برای دیدن یک فیلم در طول سال نخواهیم داشت. با این حال، برای بهینه سازی مخارج نیاز است تا روی مواردی تمرکز کنیم که ۲۰ درصد از آنها ۸۰ درصد از تمام هزینههای جاری را شامل میشوند.

برای مثال، چند مورد از نیازهایی که بخش بزرگی از هزینههای جاری افراد را تشکیل میدهند عبارتند از تهیه غذا از رستوران، سفر، پوشاک و … البته بسته به هر یک از ماههای سال هزینههای مربوطه میتوانند متغیر باشند. برای مثال، تهیه پوشاک زمستانی در ماههای گرم سال ممکن است هزینههای کمتری را متوجه افراد کند! همچنین هزینه سفر و غذا نیز بسته زمان و مکان مربوطه متغیر هستند.

بررسی سناریویی واقعی برای مدلسازی نحوه بهینه کردن مخارج

در ادامه، مثالی واقعی را برای درک بهتر نحوه شناسایی و صرفهجویی در هزینههای عمده زندگی مورد بررسی قرار میدهیم. در این مثال، فردی را مد نظر قرار میدهیم که درآمد ماهیانه وی ۴ میلیون تومان است. حال تمامی هزینههای جاری او را مد نظر قرار میدهیم که به شرح زیر هستند:

- هزینههای ثابت ماهیانه (۶۰ درصد از کل هزینهها): ۲ میلیون و ۴۰۰ هزار تومان

- هزینه مربوط به سرمایهگذاری بلندمدت (۱۰ درصد از کل هزینهها): ۴۰۰ هزار تومان

- هزینه مربوط به پساندازهای ماهیانه (۱۰ درصد از کل هزینهها): ۴۰۰ هزار تومان

- هزینههای تفریح، مسافرت و غیره (۲۰ درصد از کل هزینهها): ۸۰۰ هزار تومان

حال، فرد مورد نظر با بررسی و جداسازی هر یک از هزینههای ماهیانه متوجه میشود که هزینههای مربوط به تفریح، پوشاک، مسافرت و غیره با مبلغی معادل ۸۰۰ هزار تومان برای او کافی نیست. به عبارت دیگر، او برای تأمین مایحتاج زندگی، خوراک و پوشاک خود به مبلغی معادل ۱ میلیون و ۵۰۰ هزار تومان نیاز دارد.

با این تفاسیر، آیا فرد مذکور در این مثال برای تأمین مبلغ مورد نیاز خود باید هزینههای مربوط به سایر مواردی همچون سرمایهگذاری یا پسانداز خود را کاهش دهد؟ بدیهی است که پاسخ به چنین سؤالی «خیر» خواهد بود. با این حال، بهترین روش برای تأمین هزینههای مربوط به مایحتاج زندگی تمرکز بر دو حوزه مهم و تأثیرگذار بر هزینههای جاری است که عبارتند از هزینههای ثابت و هزینه تفریح، مسافرت و غیره.

در واقع، با تمرکز بر ۲۰ درصد از مواردی که ۸۰ درصد از هزینههای زندگی روزمره را تشکیل میدهند، میتوان اقدام به بهینه سازی مخارج کرد. در همین راستا، در این مثال میتوان روی هزینههای ثابت ماهیانه تمرکز کرده و هزینههایی همچون بدهیهای مربوط به دیرکرد اقساط بانکی را حذف کرد. از سوی دیگر، در این مثال با بررسی اکانتهای پولی خود میتوان اکانتهایی که به ندرت از آنها استفاده میشوند را حذف کرده و بدین ترتیب مقداری از هزینههای ثابت ماهیانه خود کاهش داد.

به علاوه، فرض میکنیم که مبالغ مربوط به تهیه غذا از رستوران چیزی در حدود ۳۵۰ هزار تومان هزینه در ماه دارند که با کاهش این رقم نیز میتوان مبلغی در هزینههای ماهیانه خود صرفهجویی کرد. بنابراین با برنامهریزی آگاهانه به منظور کاهش هزینههای مربوط به مواردی ۲۰ درصد از آنها منجر به ۸۰ درصد از تمام هزینهها میشوند، میتوان مبلغ قابلتوجهی در هزینههای خود صرفهجویی کرد. در واقع، با تمرکز بر بخش مهم و تأثیرگذار روی هزینههای خود میتوانید تغییرات قابلتوجهی در میزان مخارج اعمال کنید.

با بهکارگیری روش مطرحشده در این مثال میتوانیم به جای تمرکز بر مبالغ ناچیز مربوط به هزینههای روزمره، روی بخش مهم و تأثیرگذار تمرکز کرده و بدین ترتیب نسبت به بهینه سازی مخارج خود اقدام کنیم. همچنین توجه داشته باشیم که هزینههای ناچیزی همچون خرید یک بلیط سینما، صرف یک وعده شام با دوستان و مواردی از این دست تأثیر زیادی بر مخارج ندارند، بلکه انگیزهای برای ادامه زندگی بوده و منجر به ایجاد حس خوب در افراد خواهند شد.

جمعبندی

در این مقاله، به تشریح روشی برای شناسایی بخش مهم هزینههای خود پرداختیم تا بتوانیم راهکار مناسبی به منظور بهینه سازی مخارج به دست آوریم. در ادامه برای شناسایی و تعیین هزینههای مهم خود اصل پارتو را پیشنهاد کردیم. در واقع، بهکارگیری این روش به بیان موضوعی میپردازد که در آن مواردی را شناسایی میکنیم که ۲۰ درصد از آنها منجر به ۸۰ درصد از تمامی هزینههای جاری میشوند. بنابراین به خاطر داشته باشید که با هوش مالی و همچنین تعیین هزینههای مهم خود در زندگی میتوانید تغییرات قابلتوجهی در میزان هزینههای جاری اعمال کنید. پیشنهاد میکنیم به منظور استفاده بهینهتر از هوش مالی، با روشهای تقویت هوش مالی آشنا شوید. اگر شما نیز روشی به منظور بهینه سازی مخارج خود مد نظر دارید، آن را با ما و دیگر مخاطبان انگیزه به اشتراک بگذارید.

۴۱ عکس گل نرگس با کیفیت و زیبا برای پروفایل جدید

۴۱ عکس گل نرگس با کیفیت و زیبا برای پروفایل جدید ۱۸ عکس نوشته برای رفیق های خوب و بامرام

۱۸ عکس نوشته برای رفیق های خوب و بامرام ۳۰ عکس نوزاد تازه متولد شده از دختر و پسر و دوقلوها

۳۰ عکس نوزاد تازه متولد شده از دختر و پسر و دوقلوها رابطه با خواهر زن ؛ حکم شرعی و قضایی آن را میدانید؟

رابطه با خواهر زن ؛ حکم شرعی و قضایی آن را میدانید؟